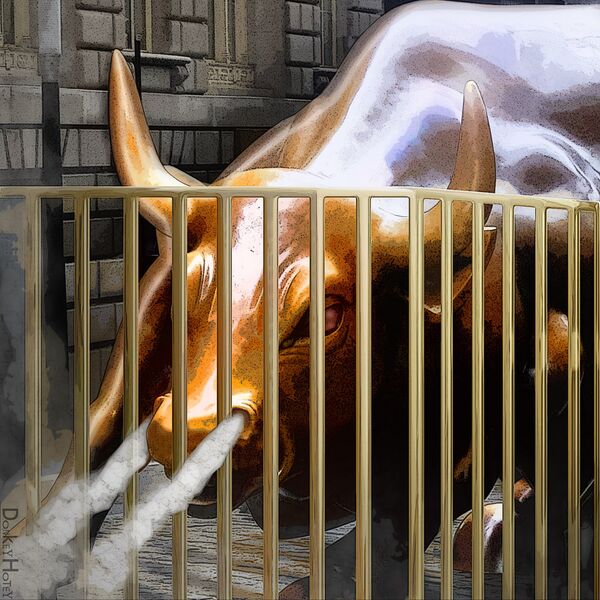

МОСКВА, 24 авг - ПРАЙМ. Динамика золота впервые после 2011 года может оказаться лучше фондового рынка, что указывает на факторы неопределенности, сопровождающие ралли основных индексов в этом году, сообщает Dow Jones со ссылкой на статью в The Wall Street Journal.

Хотя благоприятные финансовые отчеты крупных компаний привели к росту фондовых индексов до рекордных максимумов, инвесторы все больше задумываются о факторах, которые могут помешать ралли.

Многие наблюдатели обеспокоены предстоящими переговорами о повышении потолка госдолга США, которые в последние годы регулярно тревожат рынок. Если американские власти своевременно не увеличат этот потолок, кредитный рейтинг США может быть пересмотрен, сообщили в среду в Fitch Ratings.

Другие волнуются по поводу того, что уже много месяцев экономические данные США неоднозначны, и со временем корпоративные финансовые показатели также могут ухудшиться. Согласно последним данным, ситуация с занятостью хорошая, однако динамика обрабатывающей промышленности не столь благоприятна, а спрос на автомобили и вовсе резко снизился.

Рост фондовых индексов, который продолжается без существенных перебоев уже 19 месяцев, заставляет опасаться резкой и масштабной коррекции, особенно учитывая то, что оцененность ряда секторов близка к историческим максимумам.

Подобные опасения поддерживают цены на золото, востребованность которого увеличивается на фоне турбулентности других рынков.

Августовские фьючерсы на золото в истекшей части текущего года подорожали на 12,1% до 1288,90, тогда как фондовый индекс S&P вырос лишь на 9,2%. Другие индикаторы нервозности инвесторов – японская иена, швейцарский франк и индекс волатильности CBOE – за последние недели также выросли.

"Создается ощущение, что, несмотря на, казалось бы, неплохую динамику финансовых рынков, среди инвесторов нарастает напряженность", – рассуждает Дэвид Розенберг, главный экономист Gluskin Sheff & Associates.

В последние недели спекулянты наращивали длинные позиции по золоту. Чистая длинная позиция хедж-фондов и других спекулятивных инвесторов по золоту на неделе 9-15 августа составила 179 537 контрактов, достигнув самой высокой отметки с недели, завершившейся 4 октября 2016 года, согласно Комиссии по срочной биржевой торговле (CFTC) США.

В значительной мере эти покупки были связаны с инвесторами, которые полагали, что ФРС вряд ли пойдет на третье по счету повышение процентной ставки в текущем году, особенно учитывая ослабление надежд на налогово-бюджетное стимулирование и инфраструктурные проекты в США. Обычно ожидания относительно более низких процентных ставок поддерживают золото, которое хуже конкурирует с более доходными активами при увеличении стоимости заимствований.

"Есть общее мнение, что в отсутствие налогово-бюджетных реформ в США перспективы ужесточения денежно-кредитной политики ФРС будут серьезно ограничены", – замечает Питер Хаг из Kitco Metals.

Укреплению золота также поспособствовало ослабление доллара. Золото деноминировано в долларах и становится более доступным для иностранных покупателей при снижении американской валюты. Индекс доллара Wall Street Journal Dollar, отражающий стоимость доллара против корзины из 16 валют, в этом году снизился более чем на 7%.

То, что динамика золота превосходит динамику фондовых рынков, само по себе не является чем-то необычным. Согласно WSJ Market Data Group, с 1990 года фьючерсы на золото на Нью-Йоркской товарной бирже росли быстрее или снижались медленнее фондовых рынков в течение 13 из 27 лет.

Однако на посткризисном бычьем рынке, который возник в 2009 году, быстрый рост цен на золото стал редким явлением. Это связано как с устойчивым ростом американских фондовых индексов, так и с сильным ежегодным укреплением самого золота перед мировым финансовым кризисом и после него. В связи с этим золото стало уязвимо к снижениям на фоне ускорения экономического роста.

Последний раз динамика золота превзошла динамику американского фондового рынка в 2011 году, когда индекс S&P оставался почти без изменений, а золото подорожало на 10%. В тот год в США сильно замедлился рост ВВП, а в Европе начался долговой кризис.

Это время стало довольно тревожным для инвесторов. Спустя лишь два года после завершения мирового финансового кризиса в Европе возникли опасения относительно перспектив экономического роста и уровня задолженности многих европейских стран. Между тем в разгар споров о повышении потолка госдолга США инвесторы стали опасаться, что самая богатая страна мира объявит дефолт. Эти опасения сохраняются до сих пор: министр финансов США Стивен Мнучин в понедельник заявил, что "магические суперсилы Минфина США", позволявшие правительству избегать появления новых долговых обязательств, исчезнут в конце сентября.

Однако в другие года, когда золото и фондовые рынки одинаково сильно росли, пессимистичных настроений на рынке не наблюдалось. Так, в 2003 году, в период восстановления после рецессии 2001 года, индекс S&P вырос на 26%, а золото – на 20%. В 2006 году, за год до начала мирового финансового кризиса, индекс S&P прибавил 14%, а золото выросло в цене на 23%. В посткризисном 2009 году фондовые рынки укрепились на 23%, а золото – на 24%. В 2010 году ситуация была примерно аналогичной: индексы прибавили 13%, а золото – 30%.